Die meisten Trader würden der Aussage sicher zustimmen, dass eine der schwierigsten Aufgaben beim Forex Trading die Platzierung von Stop-Loss und Take-Profit sind. Es gibt zahlreiche Bücher und Lernmaterialien, die sich mit den "richtigen" Markteintritten beschäftigen. Wir sollten uns darüber im Klaren sein, dass Einstiege sehr wichtig sind, jedoch ein gutes Management der Trades – z. B. unter Verwendung korrekter Stop-Losses und Gewinnmitnahmen und das angemessene Ändern dieser Punkte im Laufe des Trades – genau so wichtig sind. Es ist sehr wahrscheinlich, dass man bei den Einstiegen durchaus auf der richtigen Seite liegt und dennoch konstant Geld verliert. Vorausgesetzt, dass Sie eine gute Handelstrategie für Ihre Einstiege parat haben, wie können Sie am besten davon profitieren? Gibt es vielleicht eine bessere, dynamischere Herangehensweise, statt lediglich Stop-Loss und Take-Profit Niveaus zu setzen und dann abzuwarten? Natürlich gibt es eine solche Herangehensweise, jedoch stellt diese eine größere Herausforderung dar, als „Set and Forget“ Methoden, die generell aus psychologischer Sicht einfacher zu implementieren sind.

Dynamische Stop-Loss

Es ist eine ausgezeichnete Herangehensweise, niemals ohne einen harten Stop-Loss zu handeln, beispielsweise einem Stop, der auf der Plattform Ihres Brokers gespeichert wird und von dort aus ausgeführt wird, wenn Sie nicht gerade extrem kleine Positionen handeln. Dies ist ein wesentlicher Teil der Risikokontrolle beim Forex Trading.

Der Stop-Loss ist vielleicht dynamisch gestaltet, um potentielle Gewinne zu sichern, solange sich der Trade in der Gewinnzone befindet. Dennoch sollte ein Stop-Loss grundsätzlich nur in die Richtung bewegt werden, durch welche Verluste begrenzt bzw. Gewinne gesichert werden. Auf diese Weise kann man sich bei gut laufenden Gewinne sichern. Diese Herangehensweise bietet sich zudem an, um Trades ihren „natürlichen“ Tod sterben zu lassen, statt sich zu sehr auf Gewinnziele zu versteifen, die sehr hart zu prognostizieren sind.

Ein Beispiel für einen solchen dynamischen Stop-Loss ist der Trailing Stop. Dieser kann als feste Zahl in Pip angegeben werden oder auf anderen Maßstäben durchschnittlicher Volatilität basieren. Letztere Option ist generell die bessere Wahl.

Ein weiteres Beispiel wäre das periodische Verschieben von Stop-Loss, so dass sich dieser knapp unter wichtigen Hoch- oder Tiefpunkten bzw. anderen technischen Indikatoren befindet. Das Schöne dabei ist, dass der Trade so lange erhalten bleibt, so lange er sich gut entwickelt. Sobald eine Long-Position unter ein wichtiges Unterstützungsniveau gelangt, wird der Stop ausgelöst und der Trade beendet. Diese Methode ist eine gute Möglichkeit, um Gewinne laufen zu lassen und Verluste zu minimieren.

Dynamische Gewinnmitnahmen

Zunächst einmal sollte man sich die Frage stellen, warum es überhaupt sinnvoll sein kann, auf dem Forexmarkt eine Take-Profit-Order aufzugeben? Viele Trader setzen diese sehr gerne ein, statt ihren Stop-Loss zu verschieben und steigen auf diese Art und Weise aus dem Trade aus. Allerdings sollte man sich darüber im Klaren sein, dass bei dieser Vorgehensweise immer ein paar Gewinne auf dem Tisch liegen bleiben. Warum überhaupt Gewinne kürzen? Vielleicht sind Sie während des Tradings der Ansicht, dass die Preise maximal bis auf X steigen können, doch was ist, wenn eine massive Bewegung nach oben verzeichnet wird? Wenn Sie sich eine Liste Ihrer letzten 100 Trades erstellen, kann ich Ihnen versprechen, dass durch die regelmäßige Verschiebung des Stops die Gewinne im gesamten größer ausfallen, als es bei Ihren Take-Profit-Orders der Fall ist. Natürlich machen Take-Profit-Orders durchaus ihren Sinn, wenn Sie auf sehr kurze Zeitfenster handeln. Dennoch, wenn Sie versuchen, Ihre Gewinner für mehrere Tage laufen zu lassen, vielleicht sogar für Wochen oder Monate, dann sind Take-Profit-Orders nichts weiter als ein Spiegel von Gier oder Angst.

Es gibt allerdings einen möglichen Kompromiss. Sie könnten dynamische Take-Profit-Level dort auf dem Chart setzen, wo sie sich relativ weit von den aktuellen Kursen befinden, wo sie durch einen plötzlichen, durch Nachrichten ausgelösten Spike erreicht werden können. Auf diese Weise können Sie sich durch den Spike einen akzeptablen Gewinn sichern und zu einem besseren Kurs erneut in den Markt einsteigen, wenn die Preise wieder abgeprallt sind. Dies ist einer der durchdachtesten Vorgehensweisen, feste Take-Profits zu setzen, ohne direkt einem Scalping-Handelsstil zu verfallen.

Sie könnten auch weiche Take-Profit-Level setzen. Wenn Sie erkennen, dass die Preise eine ausgeprägte, lange „Climax“ Candle bilden, bietet sich die perfekte Gelegenheit. Dies können oftmals gute Punkte für schnelle Ausstiege und erneute Einsteige sein, wie sie oben beschrieben wurden. Seien Sie aber gewarnt, denn diese Taktik bedarf Erfahrung und Können, um erfolgreich auf dem Forexmarkt umgesetzt zu werden und ist besonders für fortgeschrittene Trader eine gute Möglichkeit, ihre potentiellen Gewinne zu verbessern.

Darwinistisches Trading

Charles Darwin's Evolutionstheorie behauptet, dass das das stärkste Element einer Spezies, die höchste Überlebenswahrscheinlichkeit aufweist. Wir können dieses Prinzip am besten nachvollziehen, wenn wir Samen in einem Garten pflanzen. In der Regel sind es die kräftigsten und größten Keimlinge, die auch zu großen und schönen Pflanzen heranwachsen. Erfahrene Gärtner selektieren die schwachen und kranken Pflanzen aus und lassen nur die starken weiterhin wachsen. Pflanzen, die am sterben sind, werden ebenfalls aussortiert. Profitables Forex-Trading in Form des „Darwinistischen Tradings“ kann auf die Selbe Art und Weise erreicht werden, indem eine Kombination aus dynamischen und weichen Stop-Losses / Take-Profits eingesetzt wird, um Selektion und Ernte effektiver zu gestalten, wodurch Verluste begrenzt und Gewinne laufen gelassen werden. Ein Stop-Loss, der in einem Gewinn endet, ist im Prinzip nichts anderes, als eine Take-Profit-Order, wenn man darüber nachdenkt.

Beim Darwinistischen Trading, überleben nur die stärksten Trades, während die mit schwacher Performance ausgemerzt werden.

Fallstudie

Wir können demonstrieren, wie sich die Ergebnisse verbessert haben, indem wir einfach quantifizierbare Techniken des „Darwinistischen Tradings“ heranziehen und als Fallbeispiel das Währungspaar EUR/USD für die letzten drei Jahre verwenden.

Long-Trades wurden eingegangen, als ein schneller, exponentieller gleitender Durchschnitt einen langsamen, einfachen gleitenden Durchschnitt (SMA) auf dem Stundenchart kreuzte. Vorausgesetzt wird natürlich, dass alle Zeitfenster ein stimmiges Bild zeichnen (bis zu und inklusive dem Wochenchart). Ein erster Stop-Loss wurde beim Average True Range gesetzt, der aus 20 Tagen gebildet wurde.

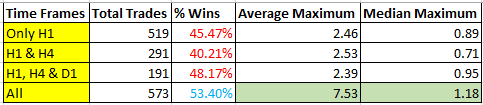

Die blanken Ergebnisse dieser Backtests waren durchaus positiv: Von insgesamt 573 Trades erzielten 53.40% einen Gewinn, indem der feste Stop-Loss ausgelöst wurde und 25.65% der Trades erzielten einen Gewinn in Höhe des fünffachen, festen Stop-Loss. Diese Ergebnisse zeigen deutlich, warum es um Einiges profitabler ist, seine Gewinner laufen zu lassen.

Werfen wir nun einen Blick darauf, wie viele Trades nach den ersten 2 Stunden seit Eröffnung der Position einen Gewinn verzeichneten. Nur 48.31% der Trades passten in diese Kategorie. Wenn wir uns diese Trades allerdings genauer ansehen, die den 5-fachen, festen Stop-Loss erreicht haben, können wir erkenne, dass 57.44% dieser Trades innerhalb dieser 2 Stunden in die Gewinnzone gelangten. Der fünffache Average True Range ist deutlich besser als die durchschnittliche Volatilität dieser zwei Stunden, also spielt auch das Momentum eine entscheidende Rolle.

Dies kann noch einfacher aufgezeigt werden, indem die Ergebnisse dieser Trades festgehalten werden, als die höheren Zeitfenster nicht das gleiche Momentum aufzeigten:

Zeitfenster Trades insgesamt % Gewinner Maximum Durchschnitt Mittelwert Durchschnitt

Beachten Sie, dass die Ergebnisse im Allgemeinen immer schlechter wurden, je weniger übergeordnete Zeitfenster die gleiche Anpassung an das Momentum aufzeigten. Hat sich ein Währungspaar seit mehreren Wochen stark in eine Richtung entwickelt, ist es wahrscheinlicher, dass diese Bewegung weiterhin anhält.