FAANG ist ein Akronym aus den Anfangsbuchstaben folgender fünf Firmen: Facebook, Apple, Amazon, Netflix und Google Alphabet. Diese fünf Unternehmen gehörten in den letzten Jahren nicht nur zu den leistungsstärksten Large-Cap-Aktien mit enormer Marktkapitalisierung (obwohl sich Netflix 2013 nur als Large-Cap qualifizierte, als sich seine Kapitalisierung über der 10-Milliarden-Grenze konsolidierte), sie haben einen Zeitgeist definiert, einen brüllenden Bullenmarkt angeführt, und den Lebensstil der Bewohner von wirtschaftlich stärker entwickelten Ländern der Welt massiv beeinflusst. Obwohl FAANG als eine Gruppe von Technologieaktien gilt, heben sich Netflix und Amazon aus dieser Klassifizierung ab und sind eigentlich Repräsentanten des Sektors zyklischer Konsumgüter. Sie alle waren enorm erfolgreich und erzielten vor allem in den vergangenen vier Jahren spektakuläre Renditen für ihre Anleger. All dies sind bekannte Namen, doch nur Apple ist in hat ein historisches Gewicht, seitdem die Firma sich mit dem Macintosh-Computer einen Namen gemacht hat, bevor sein damaliger CEO Steve Jobs zum Synonym für das Smartphone wurde. In den letzten Jahren hat Google seine Position als weltweit führende Suchmaschine konsolidiert und ausgebaut, Facebook hat ein Drittel der Weltbevölkerung in sein Social-Media-Netzwerk einbezogen und Amazon vernichtet den größten Teil seiner Einzelhandelswettbewerber, während es seine Umsätze, die nun weit über die ursprünglich angebotenen Bücher und CDs hinausgehen, drastisch ausweitet.

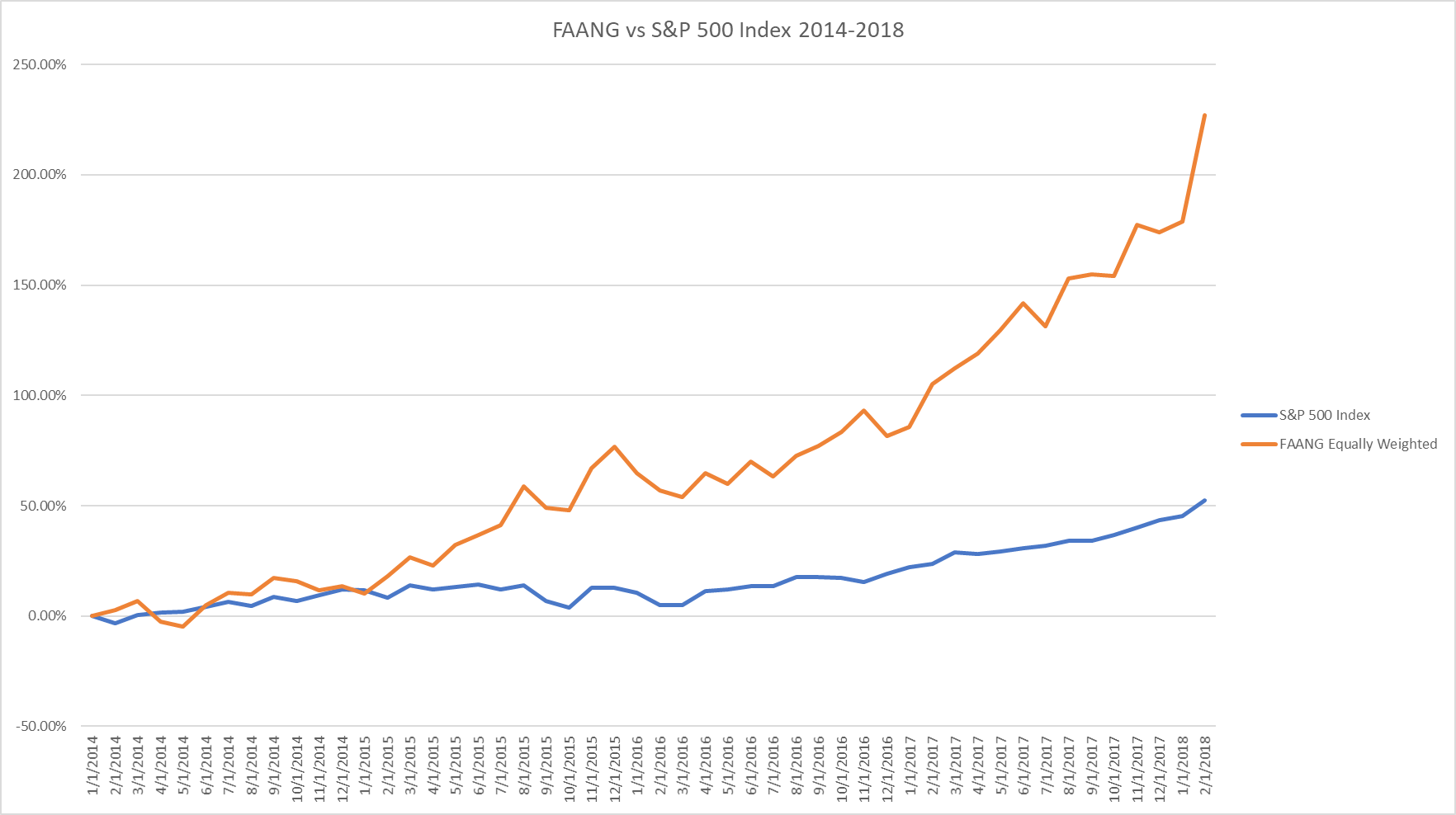

Alle fünf FAANG-Unternehmen sind seit einiger Zeit Mitglieder des S&P 500-Referenzindex, aber eines von ihnen (Netflix) ist kein Mitglied des S&P 100-Index mit größerer Marktkapitalisierung. Daher ist es am besten, den S&P 500-Index als Maßstab zu verwenden, um ihre Leistungen zu messen. Die FAANG-Aktien machen knapp 12% der gesamten Marktkapitalisierung dieses Index aus. Die letzten vier Jahre sind ein angemessenes relatives Leistungsfenster, falls Sie Aktien gerade neu kennenlernen und sich fragen, was hinter dem ganzen Hype steckt:

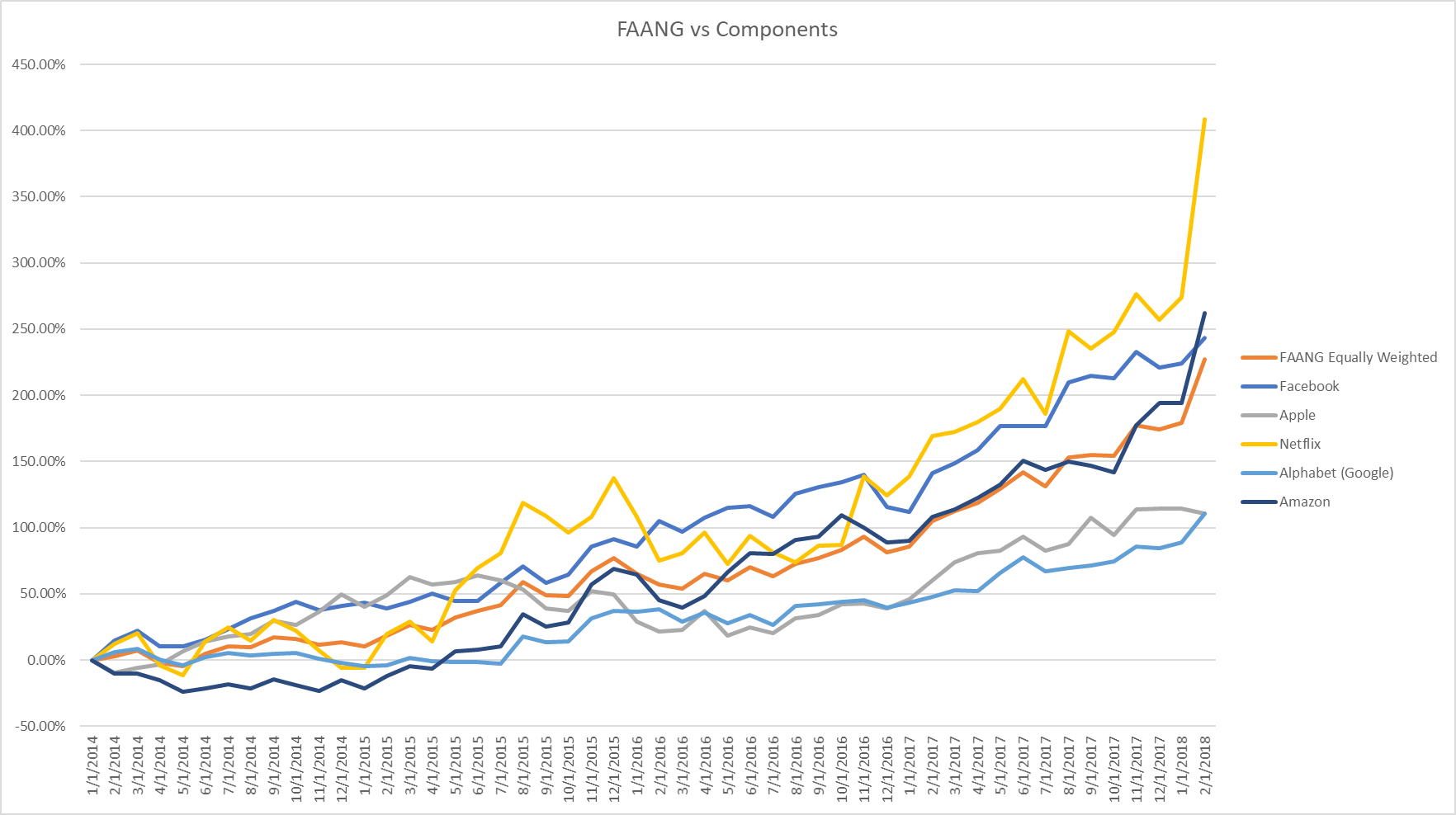

Die Outperformance des Index durch einen gleich gewichteten Korb von FAANG-Aktien war überwältigend, wobei der gleich gewichtete Aktienkorb von FAANG 227,05% im Vergleich zu 52,58% des Index einbringt. In Bezug auf die einzelnen Aktien selbst: hier sind ihre Ergebnisse im Vergleich zum Korb:

Wo Stehen FAANG-Aktien Jetzt?

Wie sieht die Zukunft der FAANG-Aktien aus? Sind FAANG-Aktien immer noch gute Käufe? Die Überprüfung der vorherrschenden Marktbedingungen gefolgt von einer fundamentalen Analyse der jeweiligen Unternehmen sollte uns eine Antwort geben. Beginnend mit dem breiteren Markt, gibt es für Aktien in allen Hauptindizes immer noch einen Bullenmarkt, aber bleiben wir bei dem S&P 500, wie vorher erwähnt. Der Index ist über 6 Monate und 12 Monate gestiegen, sein gleitender 50-Tage-Durchschnitt liegt über seinem gleitenden 200-Tage-Durchschnitt, und er ist nicht um mehr als 20% von seinem Allzeithoch gefallen. Der Index erlitt Anfang Februar 2018 eine scharfe Korrektur, erholte sich aber schnell wieder und holte um mehr als die Hälfte des Rückgangs wieder auf. Ein Blick auf eine langfristige Grafik zeigt eine Abfolge von zentralen höheren Tiefs. Diese Anzeichen bestätigen allesamt einen optimistischen Ausblick auf den allgemeinen Markt. Auf der anderen Seite gibt es zwei Anzeichen, die als bärisch gedeutet werden können. Erstens hat sich die Volatilität dramatisch erhöht, wobei sich der 20-Tage-Durchschnitt der True Range von 18,17 kurz vor Beginn der Korrektur mehr als verdoppelt hat, und zwar auf einen Wert von 39,10 weniger als einen Monat später. Eine solche Volatilitätsspitze wird oft am Ende der Bullenmärkte gesehen. Zweitens war die Korrektur der steilste Rückgang seit Beginn der aktuellen Phase des Bullenmarktes. Die Märkte sind selten schwarz-weiß, daher ist es wahrscheinlich am fairsten zu sagen, dass wir immer noch einen Bullenmarkt für Aktien haben, aber mit einer Geschwindigkeit von 60% bis 70% im Vergleich zu 100% im Januar 2018.

Marktsektor & Industrie Analyse: Momentum

Der nächste Schritt besteht darin, die Leistung des Marktes auf die relevanten Sektoren und Branchen aufzuteilen. Anhand eines 6-monatigen Test-Zeitraums sehen wir, dass der Informationstechnologie-Sektor (einschließlich Facebook, Apple, Google) der stärkste Performer aller Sektoren ist, dicht gefolgt vom Sektor für zyklische Konsumgüter (darunter Amazon und Netflix). Dies deutet darauf hin, dass es hinter den FAANG-Unternehmen eine stark bullische Dynamik gibt und dass sie immer noch die führenden Aktien in führenden Marktsektoren sind, von denen man weiß, dass man sie in einem Bullenmarkt kaufen sollte. Wenn wir uns jedoch eine Liste der am stärksten steigenden Aktien in diesem sechsmonatigen Zeitraum genauer ansehen, ist die Situation nicht ganz so überzeugend. Nur zwei der FAANG-Unternehmen befinden sich in den Top 50 der leistungsfähigsten Large-Cap-Aktien: Netflix stieg um 69,26% auf Platz 19 und Amazon um 59,00% auf Rang 26. Betrachtet man die jüngere 1-Monats-Performance, sieht die Situation schon etwas besser aus: Netflix belegt mit 28,19% Platz 4 und Amazon mit 14,86% Platz 18. Dies deutet darauf hin, dass Netflix und Amazon im Hinblick auf eine reine Momentananalyse mit zwei Zeitrahmen wie gute Kaufgelegenheiten aussehen. In Bezug auf die Sanftheit der Aufwärtsbewegung, die von vielen Hedge-Fonds bei der Aktienauswahl verwendet wird und typischerweise durch eine exponentielle Regressionsanalyse und R-Quadrat gemessen wird, ist Amazon Netflix zum Zeitpunkt des Schreibens überlegen.

Fundamentalanalyse

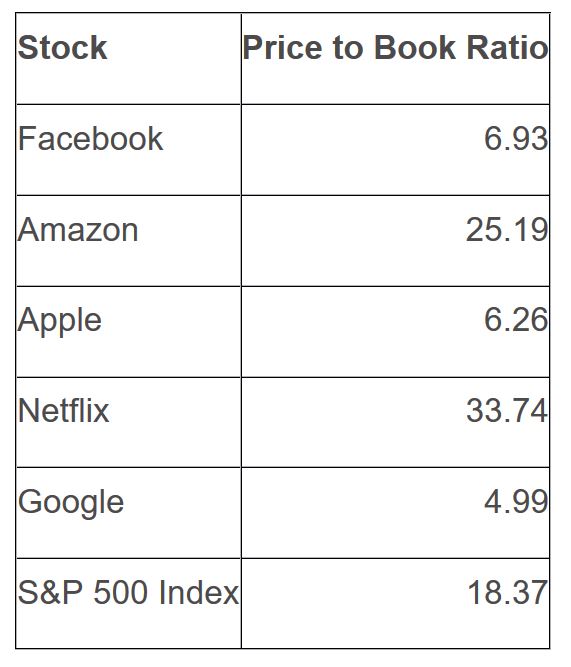

Die meisten langfristigen Anleger würden gerne eine sorgfältige Unternehmensanalyse durchführen, bevor sie Aktien in ein Anlageportfolio aufnehmen. Über diesen Prozess wurden ganze Bücher geschrieben. Einige Forscher sind zu dem Schluss gekommen, dass, wenn man die Fundamentalanalyse auf eine einfach verfügbare und eindeutige Metrik beschränken müsste, das Kurs-Buchwert-Verhältnis (Price to book ratio) die beste Wahl wäre. Das Kurs-Buchwert-Verhältnis misst das Verhältnis des aktuellen Marktpreises zur Bilanzsumme des Unternehmens abzüglich der Verbindlichkeiten. Je niedriger also, desto besser. Hier sind die Werte zum Zeitpunkt des Schreibens für die FAANG-Aktien:

Obwohl Netflix und Amazon wie potenzielle Momentum-Käufe aussehen, scheinen sie durch das Prisma einer Fundamentalanalyse überbewertet. Es ist interessant festzustellen, dass Apple, Facebook und Google alle deutlich unter der Index-Quote liegen, was darauf hindeutet, dass die Gewinne zwar weniger spektakulär sind, aber langfristig stabilere Anlagen sein könnten. Langfristige Investitionen sollten nicht ohne sorgfältiges Studium der Ertragsmodelle und -analysen der Unternehmen sowie der relevanten Branchen und Wettbewerber getätigt werden. Ist das Monetarisierungsmodell von Facebook langfristig von der Bewegung bedroht, Nutzern alleinige Eigentumsrechte für ihre Daten zu gewähren? Jüngste Daten zeigen, dass Facebooks Beliebtheit bei Jugendlichen schwindet. Bedeutet das, dass die Plattform in Zukunft nicht mehr von Jugendlichen verwendet wird? Was wird Apple mit seinen enormen Liquiditätsreserven machen? Könnte Googles Top-Position als weltweit beliebteste Suchmaschine in Gefahr geraten? Diese und viele weitere Fragen sollten von langfristigen Investoren sorgfältig geprüft werden. Je mehr Aktien Sie in Ihrem Anlageportfolio haben, umso weniger müssen Sie sich Sorgen um die genauen Aussichten jedes einzelnen Unternehmens machen. Vergesssen Sie nicht, dass Sie Zugang zu FAANG-Aktien erhalten können, ohne sie direkt zu besitzen, über ETFs und verschiedene Index-, Sektor- und Branchen-Tracker.

Day Trading mit FAANG Aktien

Day Trading mit Aktien ist generell nicht die beste Idee, es sei denn, es handelt sich um führende Aktien in einem sehr starken Bullenmarkt. Dies liegt daran, dass Aktien typischerweise äußerst volatil sind und von Market Makern manipuliert werden. Day Trading Instrumente wie Forex sind in der Regel viel sicherer und geben dem Trader eine bessere Chance, Gewinne zu erzielen. Vergessen Sie nicht, dass Aktien-CFDs in der Regel selbst bei großen, etablierten CFD-Brokern relativ hohe Spreads aufweisen. Wenn sie über Nacht offen gehalten werden, entstehen Gebühren, die verhindern, dass sich Investitionen in FAANG-Aktien wirklich lohnen. Wenn Sie FAANG-Aktien trotzdem daytraden wollen, tun Sie das nur solange, wie sowohl die breiteren Marktindizes als auch die Aktien selbst neue Allzeithochs erreichen und Ihnen so die besten Erfolgschancen bieten. Ein viel besserer Ansatz, um Geld vom Aktienmarkt zu verdienen, besteht normalerweise darin, dass man in ein Portfolio aus mehreren Aktien investiert und dieses nicht mehr als einmal pro Monat ausbalanciert.