Indikatoren sind ein Instrument, das Forex Analysten, Händler und Statistiker auf den Finanzmärkten verwenden, um sich einen statistischen anstelle eines subjektiven Handelsansatzes zu verschaffen. Sie werden sich auf solche Faktoren wie Geldfluss, Volatilität, Dynamik und Trends beziehen, um sich mehr über mögliche Preisbewegungen zu informieren. Es gibt buchstäblich Hunderte, wenn nicht Tausende von Indikatoren, und es ist selbstverständlich, dass viel darüber diskutiert wird, welche die besten sind.

Frühindikatoren

Frühindikatoren, auch als Leitindikatoren bekannt, sind eine der zwei wichtigsten Arten von Indikatoren, die Händlern zur Verfügung stehen. Sie neigen dazu, jeder Preisbewegung vorauszugehen und die Zukunft vorherzusagen. Sie werden tendenziell für das Range-Bound-Trading verwendet, da sie Ihnen einen gewissen Ausblick zu einem potenziellen Ausbruch der Konsolidierung geben können, was natürlich eine sehr wichtige Information ist.

Zu den beliebtesten Frühindikatoren in der technischen Analyse zählen der Stochastische Oszillator und der Relative Strength Index (RSI). Der Nachteil der Frühindikatoren ist, dass sie manchmal voreilig sind und möglicherweise gelegentlich falsche Signale geben können. Aus diesem Grund verwenden die meisten Trader mehr als nur diesen Leitindikator und verwenden ihn oft als Sekundärindikator, der über einfache Preisaktionen hinausgeht. Wie bei den meisten Indikatoren gibt es eine komplizierte mathematische Formel, die den Marktimpuls aufzeigt und suggeriert, wohin sich der Markt wahrscheinlich bewegen wird.

Spätindikatoren

Im Gegensatz zu Frühindikatoren tendieren Spätindikatoren eher dazu, Preisbewegungen zu folgen. Sie sind während eines klar definierten Trends am nützlichsten, da sie tendenziell viel später Signale liefern als Frühindikatoren. Dies hat leider den Nebeneffekt, dass sie weniger rentabel, jedoch zuverlässiger sind. Spätindikatoren sind seit Jahren sehr populär und gehören immer noch zu den grundlegendsten Indikatoren, die Trader im Forex Handel verwenden werden.

Einige Spätindikatoren sind Bollinger Bands und gleitende Durchschnitte. Ein gleitender Durchschnitt ist zum Beispiel eine Berechnung des Durchschnittspreises der letzten "N" Kerzen, was schon per Definition bedeutet, dass er dem aktuellen Preis hinterherhinken wird. In einem Trend kann dies jedoch eine nützliche Informationen sein, da sie zeigt, dass der Durchschnittspreis steigt oder fällt. Wie bereits erwähnt, sind diese Indikatoren typischerweise Teil eines größeren Handelssystems.

Indikatoren werden auf verschiedene Arten aufgebaut:

Oszillatoren

Oszillatoren sind bei weitem der gebräuchlichste technische Indikator, der im Allgemeinen an einen bestimmten Bereich gebunden ist. Häufig gibt es einen ganzen Bereich zwischen zwei Werten, die sowohl überkaufte als auch überverkaufte Bedingungen aufzeigen. Normalerweise gibt es eine Art Linie oder Indikator, der Sie wissen lässt, wenn der Markt in dem einen oder anderen Bereich etwas zu weit gegangen ist. Einige Beispiele sind der Stochastische Oszillator, die Moving Average Convergence Divergence (MACD) und der Commodity Channel Index (CCI). Während sie überkaufte und überverkaufte Bedingungen mit verschiedenen Formeln messen können, funktionieren sie letzten Endes auf dieselbe Weise.

Nicht Gebundene Indikatoren

Nicht gebundene Indikatoren sind weitaus weniger verbreitet, werden aber dennoch häufig verwendet, um Signale in einem Handelssystem zu bilden, um Stärke oder Schwäche in einem Trend aufzuzeigen. Im Gegensatz zu Oszillatoren haben sie normalerweise keine festgelegten Spanne. Beispielsweise ist das Kennzeichen für die Akkumulations-/ Verteilungslinie, die den Geldfluss in ein Wertpapier misst, ein Beispiel für ein Kennzeichen für nicht gebundene Indikatoren. In der Forex Welt werden Sie jedoch feststellen, dass dies kaum messbar ist, obwohl einige Devisenvariationen von Forex-Brokern angeboten werden, die die Informationen ihren firmeneigenen Servern verwenden, die nur einen Bruchteil des Marktes reprąsentieren.

Indikatoren Verwenden

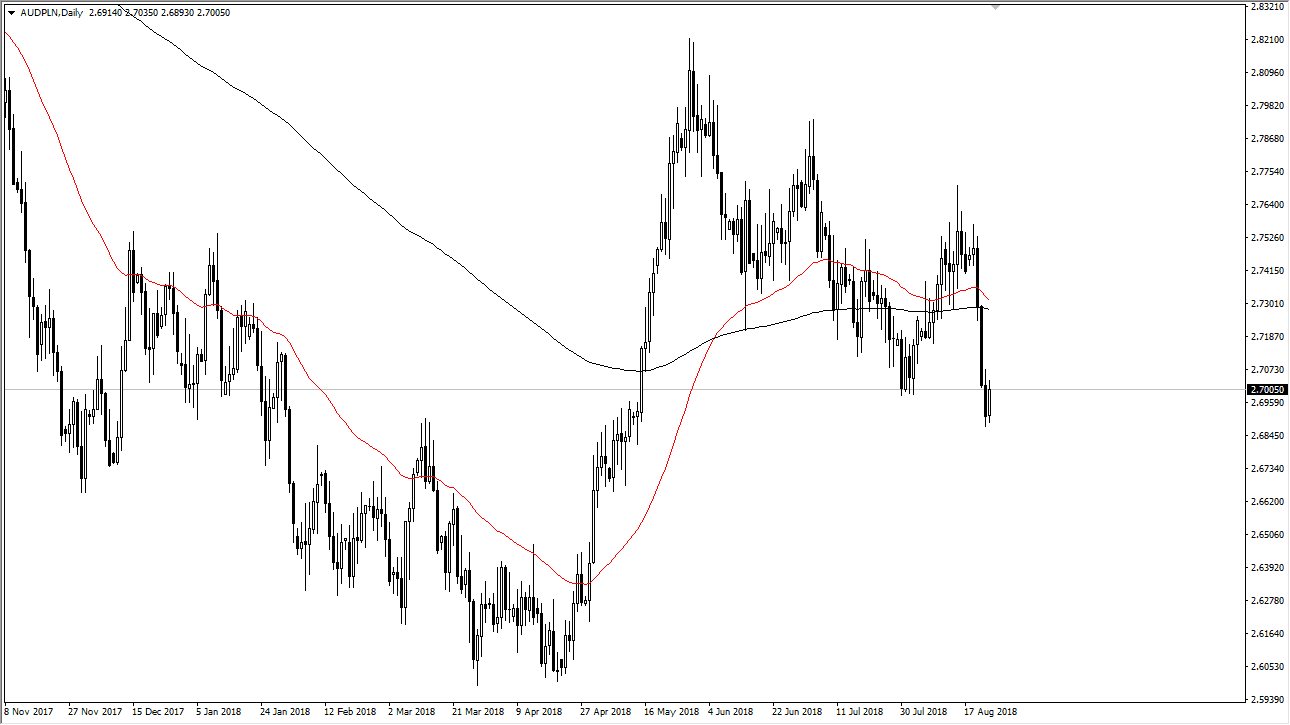

Zwar gibt es einige Handelssysteme, die ausschließlich Indikatoren verwenden, diese werden jedoch heutzutage weniger genutzt. Eines der häufigsten Indikatorensysteme ist das gleitende Durchschnittsübergangssystem. Dies ist einfach die Aufzeichnung von mindestens zwei gleitenden Durchschnitten in einem Diagramm, die, wenn Sie sich erinnern werden, einfach ein mathematischer Durchschnitt einer bestimmten Menge von Preisen über einen bestimmten Zeitraum sind, wobei einer der gleitenden Durchschnitte der langsamere ist, und der andere ist der längere. Der schnellere gleitende Durchschnitt ist derjenige, bei dem weniger Kerzen enthalten sind, da er seine Richtung viel schneller ändert. Die längere Linie repräsentiert eine stabilere Zone, da die Linie viel mehr Informationen benötigt, um sich zu bewegen.

Wenn der schnellere gleitende Durchschnitt den langsameren gleitenden Durchschnitt kreuzt, kann dies bedeuten, dass sich das Momentum möglicherweise nach oben bewegt und eine Kaufgelegenheit signalisiert. Wenn der gleitende Durchschnitt unter den längerfristigen gleitenden Durchschnitt fällt, ist dies normalerweise ein Verkaufssignal. Mit dem Crossover-System mit gleitendem Durchschnitt sind Sie ständig auf dem Markt und kaufen und verkaufen, wenn sich diese Linien kreuzen. Das größte Problem ist natürlich, dass Sie einen starken Trend zum Profit brauchen. In einem seitwärts gelegenen Markt könnten Sie zermalmt werden.

In der Regel ist es am besten, Unterstützung und Widerstand mit diesen Indikatoren zu kombinieren, da Sie verschiedene positive Informationen für Ihren Handel erhalten. Ein typisches Beispiel wäre die Suche nach Unterstützung, eine besonders unterstützende Candlestick-Formation und dann ein Kaufsignal, das vom Stochastischen Oszillator gebildet wird. Ein typisches System besteht aus mehreren Schritten, die man befolgen muss, um Geld zu verdienen. Wenn Sie darüber hinaus mit dem Geldmanagement beginnen, haben Sie plötzlich ein gesamtes System zusammen. Sie sollten sich Indikatoren als Werkzeug vorstellen, nicht den „heiligen Gral“, den viele Händler immer suchen. Sie erhöhen zwar Ihre Erfolgschancen, doch nichts ist perfekt. Sie sollten lernen, wie sie funktionieren und wann sie funktionieren, wenn Sie auf echten Konten mit ihnen handeln.

Da es buchstäblich Hunderte von Indikatoren gibt, die man verwenden kann, wird es zu einer persönlichen Präferenz, welche davon für Sie am sinnvollsten sind. Eine persönliche Bemerkung am Rande: Je länger ich trade, desto weniger benutze ich Indikatoren für meine Entscheidungen. Wenn ich das tue, verwende ich sie normalerweise als sekundäre und tertiäre Faktoren.